SOL 的交易價格是否應該比 ETH 低 68%?

作者:MichaelNadeau,TheDeFiReport;編譯:鄧通,金色財經(jīng)

2023年1月,SOL的交易價格較ETH折價97%。

到去年7月,這一折價幅度已縮小至83%。

如今,將近一年過去了。隨著市場對Ethereum擴容路線圖的質(zhì)疑,以及對Solana“將納斯達克帶上鏈”的潛力的評估,這一差距正在持續(xù)縮小。

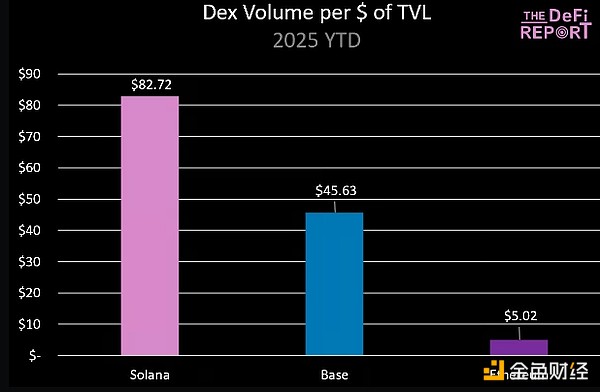

在過去的分析中,我們主要關(guān)注費用、DEX交易量、穩(wěn)定幣供應量和交易量、總鎖定價值(TVL)等高階KPI,以比較這兩個網(wǎng)絡。

本周的報告將重點轉(zhuǎn)向Tokens持有者可獲得的實際價值。Tokens持有者可獲得的實際價值

在TradFi中,納斯達克負責執(zhí)行和流通速度。DTCC負責托管/結(jié)算。Ethereum越來越像DTCC(托管+結(jié)算/L2交易的會計)。Base和其他L2平臺越來越像納斯達克(處理執(zhí)行/流通速度)。而Solana則越來越像兩者的結(jié)合體。

將納斯達克+DTCC整合成一個解決方案意味著SOL持有者可以獲得100%的執(zhí)行/流通速度服務價值,而ETH持有者可以獲得大約10%的價值(通過銷毀ETH從L2平臺獲得)。

Ethereum擁有這些資產(chǎn)。但它需要讓它們在鏈上流通。這在L2平臺上已經(jīng)開始發(fā)揮作用,并且應該會持續(xù)增長。現(xiàn)在的問題是ETHTokens持有者最終能否獲得這些價值——而Solana目前還沒有這個問題。

除了Sanctum上的一些創(chuàng)新型LST外,Solana驗證者將保留從用戶交易中獲得的100%優(yōu)先費用(不與質(zhì)押者分享)。Jito希望改變這種現(xiàn)狀。DAO目前有一個治理提案,該提案將更新小費路由器,除了目前路由并支付給質(zhì)押者的MEV之外,還包含優(yōu)先費用。據(jù)Jito稱,預計該提案將在未來幾個月內(nèi)實施。

如果我們將優(yōu)先費(3.72億美元,扣除小費路由器費)加上,今年迄今的數(shù)字如下:

使用Solana優(yōu)先費用:

總收益(包括發(fā)行/網(wǎng)絡通脹):

關(guān)鍵要點:

通過質(zhì)押資產(chǎn),Tokens持有者可以獲得新發(fā)行的供應/發(fā)行量(用于激勵驗證者/質(zhì)押者提供服務)。這是加密網(wǎng)絡與公司之間的一個關(guān)鍵區(qū)別,因為公司股東無法避免股權(quán)稀釋。

Solana的“發(fā)行收益率”=7.3%,基于截至2025年6月5日的實際網(wǎng)絡發(fā)行量(年化)。Ethereum的“發(fā)行收益率”=2.78%。

截至目前,Solana已發(fā)行940萬枚Tokens,這些Tokens將支付給網(wǎng)絡上質(zhì)押在驗證者中的SOL(截至2025年6月5日,平均質(zhì)押量為3.85億枚)。Ethereum已向網(wǎng)絡上質(zhì)押在驗證者中的3430萬枚Tokens發(fā)行了329,380枚ETH。

由于Ethereum網(wǎng)絡通脹率極低(根據(jù)年初至今的實際數(shù)據(jù),年化收益率為0.64%),其“發(fā)行收益率”已趨于正常化。Solana的“發(fā)行收益率”將繼續(xù)下降,因為其網(wǎng)絡通脹率目前為4.5%,并且每年下降15%,直至達到1.5%的終端通脹率。真正價值的來源Solana

Solana

Solana

Solana沒有內(nèi)存池。相反,它擁有像Jito這樣的專用驗證器客戶端,這些客戶端實現(xiàn)了某種形式的滾動私有內(nèi)存池。

工作原理:

Jito的區(qū)塊引擎會創(chuàng)建一個非常短暫(約200毫秒)的窗口,搜索者可以在該窗口提交交易包,以便將其納入下一個區(qū)塊。這個滾動內(nèi)存池并非公開,但連接到Jito基礎設施的搜索者可以訪問,從而讓他們能夠在這個短暫的窗口內(nèi)發(fā)現(xiàn)并利用潛在的套利機會。

搜索者通常通過運行自己的全節(jié)點或RPC端點直接監(jiān)控鏈上狀態(tài)(例如,訂單簿、流動性池)。他們通過觀察已確認交易引起的狀態(tài)變化來檢測套利機會,而不是通過查看內(nèi)存池中的待處理交易。

當盈利機會出現(xiàn)時(例如DEX之間的價格失衡),機器人會快速構(gòu)建并提交自己的交易或打包給下一個區(qū)塊領導者(通常通過Jito或類似的中繼),希望搶在其他人之前抓住機會。

目前,大約50%的套利MEV是通過Jito進行的(該價值通過小費路由器與質(zhì)押者共享):

如果您正在投資這些網(wǎng)絡,您需要了解作為Tokens持有者,MEV如何通過質(zhì)押為您累積。

我們認為,與ETH持有者相比,SOL持有者目前更有機會獲得MEV(以及可能的優(yōu)先手續(xù)費)。總結(jié)

從基本面來看,絕對不應該。即使考慮到ETH卓越的網(wǎng)絡效應、去中心化、林迪協(xié)議、資產(chǎn)擔保等因素,這個折價也太高了。

我們的結(jié)論是,基于ETH的網(wǎng)絡效應和總鎖定價值(TVL),市場目前對ETH的估值高于SOL。

ETH的一大亮點是,它將成為數(shù)萬億Tokens化資產(chǎn)的歸宿,涵蓋股票、債券、貨幣/穩(wěn)定幣、私人資產(chǎn)等。

未來可能會如此。

但最終,投資者需要關(guān)注ETH如何從這些資產(chǎn)中獲取真正的價值。

為什么?

因為投資者有選擇。如果另一條鏈能夠持續(xù)為Tokens持有者帶來更多價值,我們應該預期,從長遠來看,會有更多資本流入該資產(chǎn)。

正如本杰明·格雷厄姆曾經(jīng)說過的那樣:

“短期來看,市場是一臺投票機。但長期來看,它是一臺稱重機。”

ETH可能迎頭趕上的一種方式是通過重新質(zhì)押和blob費用調(diào)整。隨著令人興奮的新型L2層(例如MegaETH(使用EigenLayer進行數(shù)據(jù)訪問))的上市,ETH持有者可以通過重新質(zhì)押ETH從這些網(wǎng)絡獲取額外的實際價值。

我們將在這些領域進行更多分析。

但我們必須明確一點:

如今,加密資產(chǎn)很少基于基本面進行交易。

盡管我們相信這種情況會發(fā)生,但目前情況并非如此。

敘事、勢頭、故事性、社交影響力和流動性條件仍然是推動市場發(fā)展的因素。

當然,過去幾年來,ETH在敘事游戲中一直處于劣勢。

但感覺情況正在好轉(zhuǎn)。

對于價值超過2200億美元的資產(chǎn)來說,單日20%的波動并不算什么。

記住:Crypto市場具有極強的反射性。價格—>敘事—>基本面。

我們拭目以待,看看最近的波動是否只是更大波動的開始。