華爾街的質(zhì)押熱潮

作者:ThejaswiniMA來源:TokenDispatch翻譯:善歐巴,金色財經(jīng)

1688年,船長們會聚集在倫敦的愛德華·勞埃德的咖啡館里,尋找愿意為他們的航程提供保險的人。富有的商人會在船只的細(xì)節(jié)下簽上自己的名字,成為“承保人”,用個人財富來支持這些高風(fēng)險的航程。

承保人越有聲望,航程對所有人來說就越安全。系統(tǒng)越安全,就能吸引更多生意。邏輯很簡單:提供資本,降低整體風(fēng)險,分享利潤。

看到美國證券交易委員會(SEC)的新指引,就很明顯,加密行業(yè)其實是把那些咖啡館里的承保模式給數(shù)字化了——人們通過讓自己的資產(chǎn)承擔(dān)風(fēng)險來獲得收益,同時也讓整個系統(tǒng)更安全、更值得信任。

質(zhì)押。是的,它又回來了。

2025年5月29日,發(fā)生了什么?那一天,美國政府明確了質(zhì)押不會讓你陷入法律麻煩。首先,我們要回顧一下為什么這個問題在當(dāng)下特別重要。

在質(zhì)押中,你把Tokens鎖定起來,用來幫助網(wǎng)絡(luò)安全運行,并獲得穩(wěn)定的回報。

驗證者會用自己質(zhì)押的Tokens來驗證交易、提議新區(qū)塊并維持Blockchain的正常運行。作為回報,網(wǎng)絡(luò)會用新發(fā)行的Tokens和交易手續(xù)費來支付他們。

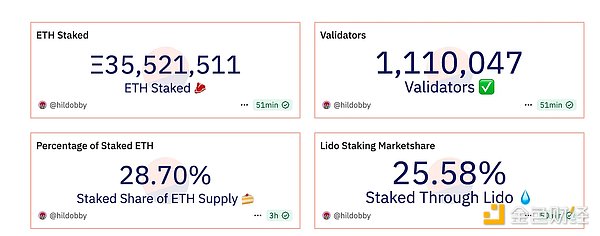

如果沒有質(zhì)押者,像Ethereum這樣的權(quán)益證明(PoS)網(wǎng)絡(luò)就會崩潰。

過去,你當(dāng)然可以質(zhì)押Tokens,但沒人知道SEC哪天會不會找上門來,說你是在搞“未注冊證券發(fā)行”。這種監(jiān)管不確定性讓很多機構(gòu)只能在旁邊觀望,眼睜睜看著散戶質(zhì)押者賺到3-8%的年收益。史詩級的質(zhì)押狂潮

7月3日,Rex-OspreySolana+StakingETF上線,成為美國首個提供質(zhì)押收益的加密ETF。這只基金通過開曼子公司持有SOL,并至少質(zhì)押其中一半。“美國首只質(zhì)押型加密ETF,”RexShares宣布。

而且,他們并不孤單。

Robinhood為美國用戶推出了加密質(zhì)押功能,從Ethereum和Solana開始。Kraken則通過BabylonProtocol增加了Bitcoin質(zhì)押功能,讓用戶能在BTC主鏈上賺取收益。VeChain推出了1500萬美元的StarGate質(zhì)押計劃。甚至BitDigital也要徹底拋掉所有BitcoinMining業(yè)務(wù),轉(zhuǎn)而專注于Ethereum質(zhì)押。

什么發(fā)生了變化?兩張監(jiān)管多米諾骨牌

首先,美國證券交易委員會(SEC)于2025年5月發(fā)布的質(zhì)押指導(dǎo)。

它說,如果你投入自己的Crypto來幫助運行Blockchain,這是完全沒問題的,并且不被視為風(fēng)險投資或證券。

這涵蓋了單獨質(zhì)押、將Tokens委托給他人或通過受信任的交易所進行質(zhì)押,只要您的質(zhì)押行為直接有助于網(wǎng)絡(luò)發(fā)展。這將使大多數(shù)質(zhì)押行為脫離豪威測試下的“投資合同”定義。這意味著您無需再擔(dān)心僅僅通過質(zhì)押并獲得獎勵就可能意外違反復(fù)雜的投資法律。

這里唯一的危險信號是有人承諾保證利潤,尤其是在將質(zhì)押與借貸混合時,或者發(fā)布諸如保證回報或收益耕作的DeFi捆綁包等花哨條款時。

第二,《CLARITY法案》。

這是國會提出的一項法律提案,旨在明確哪些政府機構(gòu)負(fù)責(zé)不同的數(shù)字資產(chǎn)。該提案旨在保護那些僅運行節(jié)點、進行質(zhì)押或使用自主托管錢包的用戶,避免他們被當(dāng)做華爾街經(jīng)紀(jì)人一樣對待。

該法案引入了“投資合約資產(chǎn)”的概念,這是一種新的數(shù)字商品類別,并制定了數(shù)字資產(chǎn)何時作為證券(由美國證券交易委員會SEC)或商品(由美國商品期貨交易委員會CFTC)進行監(jiān)管的標(biāo)準(zhǔn)。該法案設(shè)立了一個流程,用于確定Blockchain項目或Tokens何時“成熟”,并可以從美國證券交易委員會SEC轉(zhuǎn)至美國商品期貨交易委員會CFTC進行監(jiān)管,同時還設(shè)定了美國證券交易委員會SEC審查的時間限制,以防止無限期的拖延。

對你意味著什么?

因為SEC的新指引,現(xiàn)在你在美國質(zhì)押Crypto的信心大大提升了。如果CLARITYAct最終通過,質(zhì)押和加密參與者的環(huán)境會變得更加明確和安全。

當(dāng)然,質(zhì)押獎勵在你獲得“主權(quán)控制”時仍然要按普通收入納稅;如果你以后賣掉這些獎勵,還要繳納資本利得稅。所有質(zhì)押收入,無論金額多少,都必須向IRS報告。誰是焦點?Ethereum

價格呢?還在大約2500美元。

多年來,傳統(tǒng)金融一直難以理解加密的價值主張。數(shù)字黃金?也許吧。可編程貨幣?聽起來很復(fù)雜。去中心化應(yīng)用?中心化的有什么不好?

但收益?華爾街懂收益。

當(dāng)然,國債收益率已經(jīng)從2020年接近于零的水平反彈,1年期國債回到4%左右。但一個受監(jiān)管的加密基金,能產(chǎn)生3-5%的年質(zhì)押收益,還附帶基礎(chǔ)資產(chǎn)的潛在上漲空間?這看起來非常有吸引力。

這關(guān)乎合法性。當(dāng)養(yǎng)老基金能夠通過受監(jiān)管的ETF買到Ethereum敞口,并通過幫助網(wǎng)絡(luò)安全獲得收益,那就是一件大事。

這種網(wǎng)絡(luò)效應(yīng)已經(jīng)可見。隨著更多機構(gòu)參與質(zhì)押,網(wǎng)絡(luò)會變得更安全;網(wǎng)絡(luò)更安全,就會吸引更多用戶和開發(fā)者;采用率提升,交易手續(xù)費增加,進而又提高質(zhì)押獎勵。這是一個所有參與者都受益的良性循環(huán)。

你不需要理解Blockchain技術(shù)或相信去中心化,就能欣賞一種“因為你持有它就付你錢”的資產(chǎn)。你不需要信奉奧地利經(jīng)濟學(xué)或不信任央行,就能理解這種資產(chǎn)是“生產(chǎn)性資本”。你只需要明白,網(wǎng)絡(luò)需要安全,而安全提供者理應(yīng)獲得報酬。