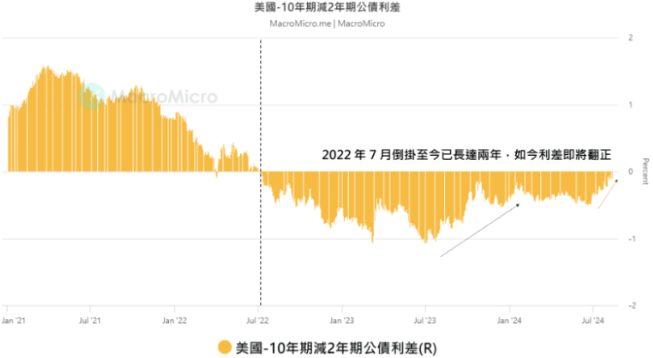

殖利率曲線倒掛即將結(jié)束!對Crypto市場的潛在影響

自2022年7月以來,美國的殖利率曲線經(jīng)歷了前所未有的長期倒掛,標(biāo)志著歷史上最長的倒掛周期。隨著近期長短期利差明顯收斂,這一現(xiàn)象即將翻轉(zhuǎn)為正常狀態(tài)。這一變化是否能為crypto市場帶來新的上漲動力?

殖利率曲線倒掛(Yield Curve Inversion)指的是短期債券的殖利率高于長期債券的殖利率。在正常經(jīng)濟環(huán)境下,長期債券的殖利率通常應(yīng)高于短期債券,以補償長期投資的不確定性和風(fēng)險。倒掛現(xiàn)象通常被視為經(jīng)濟衰退的前兆,因為它表明市場對經(jīng)濟未來的預(yù)期變得悲觀。

殖利率曲線倒掛往往會抑制經(jīng)濟活動和金融市場的穩(wěn)定。較高的短期利率提高了消費者和企業(yè)的借貸成本,而長期貸款的較低利率則可能抑制投資和冒險行為。歷史數(shù)據(jù)顯示,2000年和2008年經(jīng)濟衰退前均出現(xiàn)了殖利率曲線倒掛現(xiàn)象,隨后的全球股市大跌和經(jīng)濟萎縮讓人印象深刻。

盡管如此,2022年7月以來的殖利率曲線倒掛在很大程度上不同于以往。盡管兩年期和十年期國債之間的倒掛通常被認為是經(jīng)濟衰退的信號,但美國經(jīng)濟并未如預(yù)期般出現(xiàn)嚴重衰退。德意志銀行指出,部分原因在于疫情后的經(jīng)濟復(fù)蘇和消費者儲蓄增加,這為高借貸成本提供了緩沖。同時,美聯(lián)儲通過緊急流動性措施,成功遏制了由倒掛引發(fā)的銀行業(yè)動蕩。

聯(lián)準(zhǔn)會預(yù)計將在9月啟動降息,這可能加速殖利率曲線的恢復(fù)。降息會使短期利率下降幅度大于長期利率,從而使殖利率曲線回到正常狀態(tài)。合眾銀行的投資策略總監(jiān)Rob Haworth認為,如果通脹得到控制且經(jīng)濟持續(xù)增長,聯(lián)準(zhǔn)會可能會在不冒通脹風(fēng)險的情況下繼續(xù)降息,從而實現(xiàn)“金發(fā)姑娘”式的經(jīng)濟增長。

如果經(jīng)濟風(fēng)險加劇,例如失業(yè)率大幅上升,聯(lián)準(zhǔn)會可能被迫大幅降息以應(yīng)對潛在的衰退。這種情況可能會削弱消費者的消費能力,從而引發(fā)經(jīng)濟衰退。

殖利率曲線倒掛的結(jié)束通常意味著經(jīng)濟前景改善,市場信心恢復(fù),投資者可能會重新投入風(fēng)險資產(chǎn),從而推動股市上漲。降息將降低企業(yè)融資成本,促進企業(yè)投資,這同樣可能對crypto市場產(chǎn)生積極影響。

德意志銀行在報告中提到,只有在更高風(fēng)險的投資獲得正回報時,資本市場才能發(fā)揮最佳作用。因此,殖利率曲線的恢復(fù)不僅有利于傳統(tǒng)金融市場,也可能為crypto市場帶來新的牛市行情。